Como se puede dar cuenta

cualquiera que me lea, cada vez hay más pantallazos explicando/justificando que

se hace cada semana.

Esto implica un coste en tiempo

muy alto que necesito reducir.

No estoy operando como debiera y

esta cuenta, muy a mi pesar, no está sirviendo para enseñar como ganar con

opciones dinero sobre un índice.

Mientras me planteo si la cierro,

lo que si voy a hacer es solo una entrada más o menos cada mes, para ver su

evolución o por un hecho relevante.

Como he dicho en muchas entradas

anteriores, cualquier “novato” debe hacer los experimentos y pruebas en una

demo y SOLO si en ellas, aunque gaste 100.000 de ellas, obtiene un rendimiento

positivo, debe plantarse entrar en real. Yo me he arriesgado demasiado con una

cuenta real y gastando mi dinero para tratar de dar una visión diferente a la

operativa “de moda” en CFD´s, futuros y robots, pero no lo estoy consiguiendo…

al menos en esta cuenta.

Ha llegado el momento de

plantearse que si no te dedicas a la “enseñanza” y tu discurso no es el de un

buen “vendeburras”, debes dejarlo. Me conformo con haber dado alguna pieza del

puzzle que sirva para reflexionar un poco más acerca de como es la operativa

con opciones sobre índices.

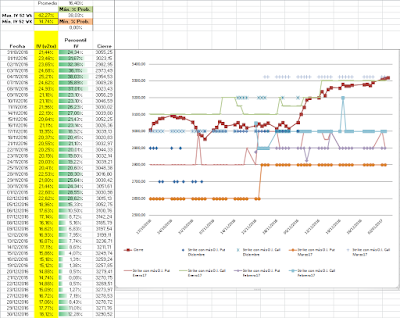

Bien, después de mi “canto del

cisne”, vamos a poner los pantallazos hasta el 5/1/17:

Como estamos en el “límite” que

había puesto en la Excel para la cotización y toma de datos, voy a ampliarlo,

entre otros motivos, porque resulta que algunas posiciones con más Open

Interest han cambiado:

No es que la posición Call de

Febrero estuviese mal indicándonos que eran contratos comprados, es que

buscamos el nº máximo de contratos que lo normal es que indique donde están los

contratos vendidos (¡ojo! Con esta afirmación que hago, porque no sirve para

opciones sobre acciones, que suele ser lo contrario) y por lo tanto son

posiciónes vendidas que pierden prima si la cotización va más allá de ese

strike.

La cuenta ha recuperado 400€ pero

no puede decir que se deba a usar “mis” Butterflies, sino a que al tener 2

posiciones largas “sobrantes” de los ajustes con Calendars, han conseguido lo

que no hicieron las “flies”. Con capital suficiente, simplemente habría ido

añadiendo spreads en forma de Bull Put por debajo del swing del inicio de la

tendencia para cobrar la prima sin más problema que medir el capital para el

margen del broker.

Aquí se puede apreciar el cambio

de posiciones vendidas, según nuestro criterio, al nivel del 3400 esperando que

la cotización a vencimiento de Febrero esté por debajo de ese strike.

Felices Reyes.