Sigo dándole vueltas acerca de la

estrategia que han utilizado los institucionales durante el vencimiento de

Diciembre y las Put de Enero, que han estado en el strike 3000 y, ¿por qué me

lo pregunto?

Porque esos contratos se han

mantenido desde el 1/11/16 como el strike con más Open Interest.

Esto es importante porque si

hubiesen sido las 2 posiciones compradas (Straddles), una de ellas habría

perdido parte de la prima y la otra, la ganaría.

En su momento, puse este

pantallazo del Indicador O.I. diario:

En ese momento, el nivel Put con

más contratos abiertos era el 2700, a 355 puntos de distancia de la cotización,

claramente significa que eran vendidos. Pero las Call estaban en el 3000 como

más contratado, aunque a vencimiento gane la prima siendo vendidas, con el

cierre de ayer 16/12/16 en 3253, estaría perdiendo ese mismo diferencial menos

la prima. De hecho, en ese momento, comprar ITM garantiza algo de valor

intrínseco en la prima pero si son vendidas, aunque podríamos pensar que puedan

ser parte de una estrategia más compleja (los institucionales colocan paquetes

“singulares” de contratos en 1 o 2 strikes pero con mucho volumen), esos

volúmenes no son “Iron Condor” precisamente.

A 31/10/16, la cadena de opciones

ofrecía estos precios:

Imaginemos por un momento que

hubiésemos decidido que hacemos caso a estos volúmenes y este criterio de posicionarnos

en los niveles de Open Interest más contratados este día.

A 46 días hasta el vencimiento,

las Put en 2700 cotizan entre 13,50-13,80 y las Call en 3000, entre 118,90-120

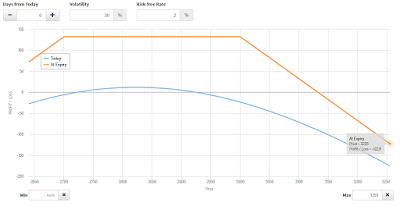

según sea Bid-Ask y, creando un gráfico de P&L con los datos pensando en que

son los contratos vendidos, tenemos algo así:

A vencimiento de ayer, habríamos

tenido unos 123 puntos por lote… teniendo en cuenta que había más de 400.000

contratos Put y más de 350.000 Call, no es creíble que esta sea la estrategia.

Creando una posición sintética

(vendiendo la Put y comprando la Call), la cosa cambia a nuestro favor:

Esa ganancia de casi 150 puntos,

si parece algo que hiciese alguien que maneje más información que nosotros, de

hecho, 2 días después, tanto los contratos Put (que se aumentan en esos 2 días

en casi 20.000 contratos para hacerlo) como los Call con más Open Interest

estarán en el strike 3000 hasta vencimiento y esa posición sintética, cambia

bastante el resultado:

Más de 2600€ de beneficio por

lote… otra cosa es saber que esto iba a ser así. De hecho, lo normal es pensar

que son straddles como he dicho al principio:

Que ganaría algo más de 700€ por

lote pero… ¿por qué se quedarían esos contratos Put si fueran comprados?

Desde luego, aunque todos los

operadores conocen los indicadores/osciladores que incorpora cualquier plataforma de

trading que pueden aplicarse al precio de un activo, futuro o acción, como un MACD,

medias, Estocásticos, Trix... parte del “Santo Grial” es encontrar la dirección

que va a tener dicha cotización. Sin embargo, “adivinar” que esto era una

posición sintética, no nos lo va a indicar ningún indicador “tradicional”.

Ni siquiera los indicadores de

Market Timing (esos que dicen medir, también de forma interpretativa, la

posible amplitud y profundidad de un mercado) como la Línea de Avance/Descenso,

el Índice Trin, el Oscilador Maclelan, etc., tan difíciles de extrapolar a

otros índices que no sean el SP500. Quizá nos puedan decir que sentido tendrá

una tendencia, pero al final, tendremos que esperar a ver ese aumento de

volumen en la cadena de opciones y para demostrarlo, entre otras cosas porque las opciones nacieron para se coberturas de posiciones en acciones y futuros que cubriesen el riesgo de, por ejemplo, gaps de apertura en donde las órdenes de stop loss fallan:

Aquí he puesto al SPX($SPX) y a

nuestro Eurostoxx($STOX5E) abrazando al índice TRIN en el centro y en la

ventana principal, al McClellan que lo represento con velas Heiken para no ver

una línea “desnuda” y suavizar su movimiento a escala logarítmica.

Si el McClellan se utiliza para

evaluar la fuerza/amplitud del mercado, midiendo la diferencia de una media

exponencial rápida frente a una lenta de la cifras diarias netas del indicador

Avance/Descenso (línea A/D) y el indicador A/D nos muestra si el movimiento

actual del mercado en conjunto se sustenta en unas pocas acciones o en una

mayoría de ellas, fluctuando el McClellan alrededor del cero, con niveles de

sobrecompra/sobreventa, con una media de 5 sesiones que en sus puntos de cruce

nos dé señales de entrada, se dice que cuando este indicador está sobre cero es

un mercado alcista y viceversa por debajo de él... en este punto y según estos

“mimbres”, habría que vender a mansalva.

Por muchas líneas directrices que

marquemos si queremos buscar divergencias, no las hay, salvo en el TRIN. Habría

que pensar que el dinero se encuentra en el lado bajista.

Por cierto, el TRIN

mide la relación entre el número de

acciones que aumentan/disminuyen su precio y el volumen asociado, mostrando si

ese volumen va a las acciones que suben o las que bajan, siendo mayor que 1

para las acciones que bajan y menor que uno para las que suben… estando en 1,27

el TRIN, el McClellan por debajo de cero y los 2 índices en ligera tendencia

bajista, había que pensar que esto se iba a los infiernos.

Aunque ampliemos el espectro a

semanal no se ven grandes diferencias, más allá de pensar que los “osos”

busquen esos mínimos de Febrero.

No digo que esto no funcione para

sus inventores y seguidores… siempre que busques una tendencia muy larga

(meses). Pero las posiciones ya están tomadas, y para cuando está por

encima/debajo de cero puede que sea una entrada muy tardía y, en el caso de

nuestro Eurostoxx, solo va a servir para convertirnos en la contraparte de esas

posiciones institucionales, dando liquidez y salida a las mismas.

Nuestro Indicador O.I. tampoco nos

da dirección alguna, aporta límites de movimiento.

Ese máximo Open Interest Put en

2700, siendo contratos vendidos, significa:

“Vendo

contratos para que te pongas corto a partir de este strike… cómpralos,

ganancias infinitas, riesgo limitado al pago de la prima… venga, lánzate,

aprovecha la oportunidad con un precio tan bajo”.

En las opciones, los contratos vendidos PUT, son siempre posiciones alcistas.

Y, como esto es así, la evolución

fue:

El Eurostoxx no bajó de los 2950 y

haría falta un mes más para ver al McClellan subir por encima de cero,

justificando ese aumento de Put al strike 3000 en posiciones vendidas y las

primas “buenas” no se contratan a 15 días del vencimiento sino muuuucho antes.

Más de uno puede (debe) pensar que

los casi 100.000 contratos Call en 2700 son comprados, a 318 puntos cada uno el

2/11/16, a vencimiento del 16/12/16, cotizaron en:

545 puntos, menos los 318 pagados =

227 puntos, a 10€/punto.

¿Y si decidimos montar la sintética

en ese strike? Es rizar el rizo, pero habría sido la posición con más beneficio

que se podría haber montado, añadiendo otros 21 puntos… al cambiarse el máximo

O.I. a 3000 Put, podría haber colocado más contratos o haber rolado y llevarse

otros 91 puntos.

No debemos olvidar que muchas de

estas posiciones son coberturas de futuros para carteras más complejas,

haciendo hedge con las opciones en vez de usar stops sobre dichos futuros.

En fin, esto es lo que requiere

verdadero estudio y no un cruce de medias combinado con 10 indicadores más del

tipo que sea.

Vamos con la cuenta en la semana de

vencimiento de los contratos de Diciembre, con cuádruple hora buja incluida:

Amortizar lo que no ha salido bien,

cerrar la Calendar y mantener las Call de Enero, nos dejan un Disponible exiguo

de tan solo 1321,15€. Sin embargo, la cuenta está en tablas desde que

comenzamos en Octubre y, desde luego, no es el mejor resultado, ni siquiera el

deseado. Trabajaremos para mejorarlo.

A continuación los pantallazos que

quedaban con los cierres y el Indicador semanal: