Un buen sistema lo cambia todo.

Entiendo que cuando se tiene, no

se quiera compartir gratis. Ya saben los que me leen, que estoy en contra de

los “cienes y cienes” de “vendeburras” que hay en este mundillo y que incluso

he demostrado con backtest y ensayos, que lo único que venden es humo.

Eso no

significa que no halla muchos operadores queque sí que tienen un sistema de

especulación que, partiendo siempre de que cuentan con esperanza matemática

positiva, sean capaces de ganar dinero. Y son estos los que comparten

suficiente información para reunir las piezas de este puzle, ya que no hay nada

escrito en piedra. Pero nada de "sistemitas" de $100 o $200, ni mucho menos pases de 2.000€ por un curso de fin de semana, como cobraba alguien con quien colaboré.

Para mí, especular es un estilo y

mi estilo son las opciones y, dentro de las opciones, las Butterflies.

Como he

comentado en otras entradas, los libros, blogs y foros, son perfectos para

empezar, para conocer como es este mundo. Hoy, gracias a la tecnología, se

puede seguir la operativa de casi cualquier cosa tomando un café en un

centro comercial. Obviamente no es llevar un MSI con 2 i7 Quad Core, 1024 Mb

Ram, conexión punto a punto, etc. pero cumple la función de poder cerrar alguna

orden que nos preocupe.

En realidad, hay que estar muchas

horas probando cosas, como en un laboratorio para sacar un nuevo medicamento,

haciendo pruebas en las peores circunstancias, viendo como se comporta y como

se podría solucionar. Y eso tiene un coste en tiempo dedicado y búsqueda de

conocimiento, aunque solo sea recopilando esa información en internet.

Después de divagar un poco, nuestra

operativa esta semana ha sido bastante tranquila porque tanto el Dax como el

Eurostoxx, no dejan de intentar testar la resistencia que tiene cada uno en el

nivel que “pintan” igual pero con diferente cotización. Empezamos con el

gráfico de cada uno:

Se ven claramente esas zonas de

resistencia del 9600 para el Dax y 3000 para el Eurostoxx. Hacen falta muchas

ganas para romperlas, mucha masa monetaria en circulación, enormes carteras de

pedidos en valores directores de los índices principales, voluntad política de

los bancos centrales, etc.

Como todo eso solo es algo para

reaccionar a toro pasado con nuestra operativa, solo un dato macroeconómico

esta semana, el IFO alemán, influirá algo en nuestra cuenta.

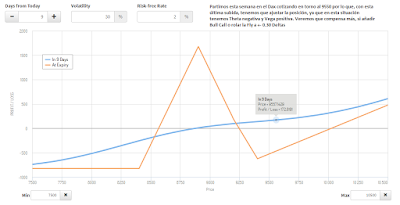

La Bear Call que mantenemos en el

Eurostoxx se puede convertir en un lastre, ya que es el spread que nos “quita”

garantías para cubrir la posición ante el broker y hace una inclinación

negativa en nuestra línea T+13 (en este caso por el nº de días desde que se

colocaron en el mercado, la de color azul). Como ha recorrido más del 50% en

cada prima, opto por empezar a colocar un orden de cierre en cada contrato de

0,5 puntos cada día, hasta su cierre.

Poner otros 3 lotes de

Butterflies en el Eurostoxx, con 200 puntos de diferencial entre strikes, a 10€

el punto, significa que nuestro máximo beneficio será esa diferencia menos el

coste (es lo que invertimos en capital) de colocar los contratos en el mercado

(debit), por el valor del punto, por el nº de lotes. En este caso:

200 * 10 * 3 = 6.000 € de máximo beneficio

En realidad, este máximo

beneficio es casi inalcanzable ya que, para que se produzca, el subyacente ha

de coincidir con el strike vendido en el mismo momento de vencimiento. Un

décimo de lotería tiene más probabilidades de ganar el premio que esta

situación, a menos que vayamos moviendo los contratos en función del cambio de

características del mercado.

Entonces, ¿para qué sirve saber

el máximo beneficio?

Para ver su potencial y, en

nuestro caso, solo tiene que servir para darnos las probabilidades suficientes

de conseguir el objetivo de beneficios marcado, manteniendo nuestra operativa

en base a las griegas dentro de los parámetros que conforman las reglas.

Pues ya solo queda intentar que

casen las órdenes al coste más barato posible y, como se van poniendo y

modificando los precios en la subasta constantemente, nos llevará algún tiempo.

Vamos a ello.

Me ha costado mucho colocar los

contratos vendidos pero ya está puesta la nueva “fly” con un coste de:

3 Contratos comprados Put en 2550

@ 25 puntos

6 Contratos vendidos Put en 2750

@ 66 puntos

3 Contratos comprados Put en 2950

@ 166 puntos

((25 + 166) –

(66 * 2)) * 3 = 177 puntos de Eurostoxx

de debit

Esos 177 puntos de coste, por 10

€/punto = 1770 € de coste que hemos pagado por posicionarnos en el mercado para

un potencial de 6.000 €… más de un 300% o 3:1, si lo prefieren. Sumado al resto

de posiciones, es de donde, además de un sueldo, hemos de pagarlo todo,

amortizar equipo y horas y aumentar capital para seguir.

Esto no significa, como he

explicado otras veces, que se vayan a “perder”. Esta es la máxima pérdida

posible si dejásemos los contratos con libre albedrío hasta su vencimiento

y la cotización del subyacente estuviese más allá de los puntos de breakeven.

No nos embelesemos con la

zanahoria (el Máx. Bº), que los palos son los que hay que controlar y si queremos,

como suele ser mi caso, administrar las posiciones para sacar en torno a un 30%

del coste (debit) al cierre de los contratos lo antes posible (antes de

vencimiento, claro, porque de otro modo, será que queremos “ordeñar” más con el

riesgo de que la vaca nos dé una coz).

¡¡Que todas mis inversiones

mensuales diesen ese beneficio!! Falta capital, jejeje. También he demostrado

estar “debajo del agua” unos meses por “listillo”, ¿verdad?

En realidad, nunca sabremos

exactamente lo que vamos a ganar o perder hasta el cierre de cada contrato y

veamos el importe de cierre con respecto al de colocación.