Resumen

de las semanas entre el 27/8/18 y el 14/9/18.

Se

suceden las caídas en Europa sin razones macroeconómicas que las sustenten, más

allá de los problemas en Brasil, Argentina y Turquía. Ahora se le está sumando

Sudáfrica, después de que Trump ha apoyado en un polémico tuit, las

reclamaciones de los granjeros blancos en Sudáfrica, que aseguran ser víctimas

de persecución e incluso violencia intencionada y que ven con miedo cómo avanza

la reforma agraria y una posible redistribución de tierras. Raza, tierra y

asesinatos en Sudáfrica en un solo tuit… explosivo.

Wall

Street cerró el viernes en rojo y el Dow Jones cedió un 0,30 % después de que

el presidente de EE.UU., Donald Trump, amenazara con imponer más aranceles a

China por valor de 267.000 millones de dólares, adicionales a los que ya

prepara su Gobierno.

Según

datos provisionales al cierre de las operaciones, el Dow Jones de Industriales,

el principal indicador, restó 77,16 puntos, hasta 25.918,71 enteros, mientras

que el S&P 500 recortó un 0,21 % y el Nasdaq perdió un 0,25 %.

El

dólar se aprecia y los tipos de los bonos suben.

La

incertidumbre sobre si finalmente se anunciará el arranque de los aranceles

americanos sobre 200.000 millones de dólares en productos chinos. Por el

momento, continúan las negociaciones entre Estados Unidos y el gigante

asiático. El asesor económico de la Casa Blanca Larry Kudlow apuntó que Xi y

Trump podrían reunirse en persona con ocasión de la cumbre del G-20 que tiene

lugar en Argentina el próximo noviembre.

Asimismo,

señaló que Trump tiene la determinación de empujar a China a que reforme sus

políticas comerciales. Pero el presidente estadounidense advirtió de la

posibilidad de aranceles adicionales a esos 200.000 millones de dólares sobre

mercancías por valor de 267.000 millones, mencionados antes y que fue eso

justamente lo que empujó a los índices a perder posiciones tras el cierre

europeo.

También

hay que contar con que en Estados Unidos se publicaba a primera hora de la

tarde el informe oficial de empleo que reveló que durante el mes de agosto se

crearon 201.000 puestos de trabajo en la economía no agrícola, por encima de

los 190.000 previstos. Con todo, la tasa de paro se mantuvo en el 3,9%, cuando

se esperaba que cayera hasta el 3,8%.

Quizás

la mejor noticia vino de la mano de la evolución de los salarios, que crecieron

un 2,9% interanual, por encima del 2,7% previsto.

El

dólar se aprecia y los tipos de los bonos suben.

Con

estos datos, el dólar se reforzó frente a la divisa comunitaria. El tipo de

cambio se iba desde niveles por encima de 1,1640 unidades hasta 1,1580. El US

Dollar Index avanzaba, por su parte, casi un 0,30%. Y el interés del bono

americano a diez años subía desde el 2,87% hasta el 2,93%. Este movimiento

arrastraba al resto de títulos del mundo.

Los

inversores pueden pensar que se refuerza la tesis de que la Reserva Federal

norteamericana suba los tipos de interés dos veces más este año: este mes de

septiembre y de nuevo en diciembre. Y, pese a todo, pese a que para los países

emergentes la apreciación del dólar y la subida de los tipos de interés no son

buenas noticias, veíamos a sus monedas recuperar posiciones: la lira turca

avanzaba un 2,7% y el rand sudafricano, el peso argentino y el peso colombiano,

más de un punto porcentual.

Fue

la mecha que encendió el polvorín de la mayor crisis financiera habida hasta el

momento. El banco de inversión fue la primera víctima de las hipotecas

‘subprime’ y de la burbuja inmobiliaria estadounidense. Meses más tarde,

explotó otra burbuja inmobiliaria, la española, con nefastas consecuencias para

la economía también.

Se

empezó a gestar en 2007. El banco de inversión acumuló enormes pérdidas por

títulos respaldados por las hipotecas conocidas como ‘subprime’ a lo largo de

2008. y que consistía en vender paquetes

de hipotecas con alto riesgo de impago de unas entidades a otras. En el segundo

trimestre fiscal, la empresa declaró pérdidas por 2800 millones de dólares y se

vio obligada a vender 6000 millones de dólares en activos.

En

el primer semestre de 2008, Lehman había perdido el 73% de su valor en bolsa.

En agosto de 2008, Lehman informó que tenía la intención de despedir al 6% de

su plantilla, unas 1500 personas.

El

13 de septiembre de 2008, Timothy F. Geithner, el presidente del Banco de la

Reserva Federal de Nueva York, convocó una reunión sobre el futuro de Lehman en

la que se incluía la posibilidad de liquidación de sus activos para sanear la

empresa.

Lehman

informó que estaba en conversaciones con el Banco de América y Barclays para

una posible venta de la empresa. Finalmente, el 15 de septiembre de 2008, dos

días después, Lehman Brothers anunció la presentación de su quiebra en el

Juzgado al haber renunciado a la operación sus posibles compradores. Supuso la mayor

quiebra de la historia con 613.000 millones de dólares.

Las

autoridades de Estados Unidos decidieron no acudir al rescate y su caída fue la

antesala de una sucesión de crisis de la que todavía no nos hemos recuperado.

Prueba de ello ha sido la difícil tarea de la Reserva Federal de subir tipos,

mientras que en Europa todavía hay unos meses más de expansión monetaria hasta

finales de año y lo lejos que está el Ibex 35 del nivel que marcó en septiembre

de ese mismo año.

Entre

medias se ha vivido el rescate de países periféricos como Grecia, Portugal o

Irlanda, la crisis de deuda que tuvo su punto más álgido en verano de 2012 y

que obligó a Draghi a salir al paso, o el rescate del sistema financiero en

España.

La

regulación se ha endurecido y las entidades bancarias se han esforzado estos

años por reforzar su solvencia, pero no en todos los casos la reestructuración

ha tenido el mismo alcance ni los mismos resultados.

La

economía sigue moviéndose en un contexto de tipos de interés bajo

(especialmente en Europa, donde no se ha iniciado el proceso de subida de

tipos), que ha cambiado las reglas del juego en algunos sectores de la economía.

El negocio tradicional de los bancos se ha visto resentido y las empresas se

han encontrado con unas condiciones de financiación muy favorables. Los

programas de compra de deuda han alterado también el precio de los activos,

influyendo en las decisiones de inversión.

En

fin, así está el mundo.

Para

nuestra cartera y cada 6-8 meses, debemos volver a revisar los datos publicados

de las empresas que seguimos para ver su evolución y comprobar si nuestra fórmula

de valoración ha cambiado su ratio.

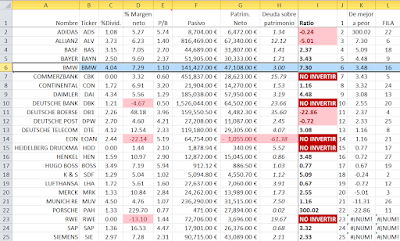

Tomando

de nuevo los datos de la web de http://www.morningstar.es/es/,

obtenemos estos resultados a 9/9/18:

Y

este es el pantallazo de la misma hoja Excel el 27/1/18, que publiqué aquí:

Las

empresas van presentando resultados y esta web (y otras) actualizan estos

datos, lo que nos permite analizar nuestros ratios fundamentales.

A

pesar de como nos va a nosotros con Porsche, sigue en cabeza, lo que demuestra

que, por un lado esto hay que plantearlo a medio-largo plazo y por otro, que no

es infalible.

Bayer

ha superado a BMW, K&S ha descendido en la escala del 3er puesto al 6to,

superado por Daimler y Wolkswagen.

A

pesar de las presiones para que se fusionen Commerzbank y Deutsche bank, a mi

me da el ratio “NO INVERTIR”… ya hay especuladores de sobra que se matarán por

las migajas.

La

farmacéutica Merck ha subido lo suficiente para ser una alternativa que nos

sirva para diversificar y, es curioso como Henkel, con lo que nos permite “picotear”,

descienda del 5to al 10mo puesto.

Como

hace bastantes días que no hago una entrada, me he entretenido un poco más en

esta, ya que no hay movimientos relevantes que muevan nuestra cartera:

La

semana que viene, prepararemos entrada en Merck.