Seguimos con un mercado plano y,

aunque esta semana hubo reunión del BCE para ver si se ampliaba el programa de

compra de deuda y se subían los tipos de interés en la eurozona, nada de nada.

Ni ampliación del programa cuantitativo ni van a poner nada encima de la mesa

hasta Diciembre para seguir comprando activos. Esto ha asustado lo suficiente a

los mercados para que la resistencia que habían vuelto a tantear todos los

índices se quede en eso, en intento.

Esto choca de frente con los

datos macroeconómicos que hemos estado teniendo en el mes de agosto, ya que

tanto el sector servicios como el sector de manufacturas en Estados Unidos han

quedado peor de lo esperado, el dato de creación de empleo también ha quedado

peor de lo esperado, pero se sigue creando a buen ritmo, y además las

producciones industriales en Europa nos están dando un disgusto, por lo que hay

un cierto aroma de debilidad económica que preocupa mucho cuando se combina con

los bancos centrales diciendo que no ven nada preocupante. El miedo que tiene

el mercado es que los bancos centrales hayan llegado a un punto en donde no

pueden ayudar más porque no paran de decir que deben hacer reformas en los

países que aprovechen el entorno que están creando con la política monetaria.

Nuestro Dax no ha sido menos y

sigue en ese rango entre los 10500 y los 10750, lo cual es lo deseable teniendo

nuestros contratos vendidos en ese mismo rango.

Por fin ha empezado a subir la

valoración de nuestra cuenta pero salir de un drawdown siempre es costoso en

todos los sentidos. No quiero que se evaporen estas ganancias y, en función de cómo

habrá el lunes el mercado, decidiremos si cerrar todo o seguir un poco más.

La semana en pantallazos ha

estado así:

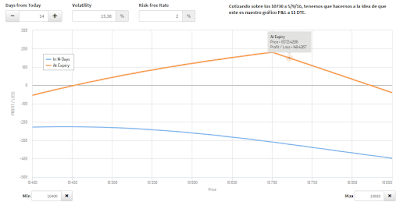

Sigo haciendo pruebas sobre el

graficador de posiciones para comprobar que los datos, los cálculos de las

posiciones y los posibles resultados se corresponden con la realidad. Esto hace

que sea necesario poner a cada contrato en número de días que quedaban al

inicio de la primera posición y que se corresponde con el vencimiento de turno.

Es significa que, en este vencimiento de Septiembre, tenía una duración de 25

días, luego todos los contratos deben tener ese número en la casilla

correspondiente (Days to Expiry) y añadimos el contrato de cierre al que en su

momento, pondremos la cantidad a la que nos lo halla liquidado el broker y tener

así el resultado obtenido.

Sin embargo, en “Days from today”,

pondremos los días transcurridos desde el inicio para que se dibuje la línea

azul y nos diga de forma aproximada el rendimiento latente y la línea naranja,

el posible a vencimiento. Así dejo zanjado el tema de las distorsiones en el

gráfico por la duración de los contratos.

Estos 2 últimos muestran como de

un día para otro y gracias a que la cotización retrocedió hasta estar dentro

del rango de los contratos vendidos, pasamos de 4547€ de Valoración de las

posiciones a 5208€, recuperando la inversión y obteniendo beneficios, aunque

sean pocos.

El máximo que podemos obtener son

243 puntos que, a 5€/punto nos dan 1215€ a restarle las comisiones de 3€ por

cada contrato al ponerlo y otro tanto al quitarlo si no los dejamos vencer (en

este momento hemos “movido” 12 contratos incluidos los del ajuste de las alas

de la 1ª “fly”: 12*3*2 = 72€ de comisiones en el peor de los casos).

Insisto en lo dicho al principio y en función de como abra el lunes

prefiero realizar beneficios antes de vencimiento, ya que se pueden evaporar

igual que ha venido. Ha bastado una jornada con un movimiento a favor para

hacerlo pero casi 20 días en mercado para conseguirlo.

No hay comentarios:

Publicar un comentario